Investir dans l'immobilier, via votre pension complémentaire

15 mai 2024

En indépendant prévoyant, vous épargnez probablement déjà pour votre pension. Et si vous n’attendiez pas votre retraite pour profiter de cet argent ? Avec un crédit bullet, vous avez l’opportunité d'utiliser dès à présent l'argent épargné pour votre pension, pour un investissement immobilier privé.

Investir dans l'immobilier, à titre privé ? Contractez un crédit bullet grâce à l'argent de votre pension complémentaire

Une résidence secondaire, un appartement pour vos enfants (bientôt) aux études, un immeuble de rapport... Vous voulez investir dans l'immobilier, mais n’avez pas encore de capital suffisant ? Si en indépendant avisé, vous avez déjà mis de l’argent de côté pour le moment de votre retraite, n’attendez pas la pension pour en profiter. Il existe des formules intéressantes pour utiliser dès à présent votre capital pension dans le cadre d'un investissement immobilier privé. Dans le cadre d'un crédit bullet, vous souscrivez un prêt basé sur le capital final attendu, sans amortissements de capital obligatoires.

Comment fonctionne un crédit bullet ?

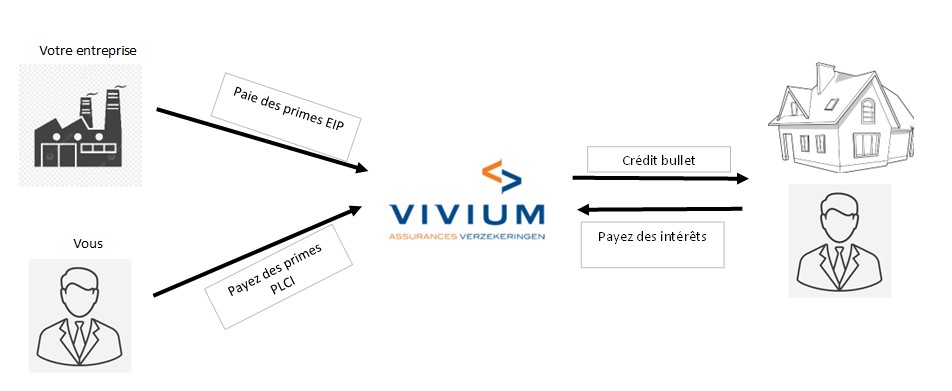

Imaginons que vous épargnez pour votre pension sous forme d'une PLCI, et que votre société le fasse pour vous sous forme d'un EIP. Dans ce cas, vous pouvez contracter un crédit bullet pour la construction, l'achat ou la rénovation, à titre privé, d'un bien immobilier. Vous payez uniquement des intérêts, toujours à titre privé, sur le capital emprunté pendant la durée du crédit. Au moment de votre départ à la pension, vous remboursez le capital du crédit en un seul versement, en utilisant les réserves financières constituées dans le cadre de votre EIP et de votre PLCI.

Pourquoi un crédit bullet est-il fiscalement intéressant ?

Depuis le 1er janvier 2024, vous ne bénéficiez plus d'avantage fiscal lorsque vous contractez une nouvelle hypothèque pour une résidence secondaire. Toutefois, si vous décidez d'associer pension complémentaire et crédit bullet, vous profiterez d'un avantage fiscal. Vous pouvez déduire fiscalement les primes de la PLCI. Vous récupérerez ainsi jusqu'à 63% des primes payées, via l’imposition. Moyennant certaines conditions, une société peut déduire les primes versées pour un EIP au titre de frais professionnels

Si vous êtes propriétaire d’une résidence secondaire, elle génère un revenu mobilier imposable. Vous pouvez déduire les intérêts que vous payez pour votre crédit bullet de vos revenus imposables. Souvent, ces intérêts suffisent à neutraliser complètement le revenu mobilier imposable.

Quel plan d'épargne pour un crédit bullet ?

Les plans d'épargne du deuxième pilier (PLCI, EIP ou CPTI), contractés en tant qu'indépendant, entrent en ligne de compte pour l'octroi d'un crédit bullet. Même chose pour votre pension complémentaire constituée grâce aux avantages sociaux de l’INAMI.

Chez Vivium, nous tenons également compte des capitaux suivants :

- les contrats d'épargne-pension souscrits chez P&V Assurances (Vivium ou P&V) par les personnes indépendantes, leur conjoint(e), ou leur partenaire cohabitant(e) légal(e) ;

- les contrats du quatrième pilier souscrits chez P&V Assurances (Vivium ou P&V) par les personnes indépendantes, leur conjoint(e) ou leur partenaire cohabitant(e) légal(e), avec un maximum de 25% du crédit bullet en cas de versements de primes périodiques, ou de 50% en cas de versement d'une prime unique ;

- les contrats du deuxième pilier souscrits auprès d'une autre compagnie que P&V Assurances. Un maximum de 25% du crédit bullet peut être reconstitué de contrats du deuxième pilier souscrits auprès d'autres compagnies d'assurances que P&V.

Peut-on également bénéficier d'un crédit bullet si l’argent est investi en branche 23 ?

Vous déterminez votre stratégie d'investissement pour votre pension complémentaire avec votre courtier, en vous basant sur votre profil de risque. Vous avez le choix entre un taux fixe (branche 21), un mélange de fonds (branche 23) ou encore une combinaison des deux solutions. Une seule restriction s'applique : si la quotité du crédit bullet est supérieure ou égale à 70%, la part du crédit bullet que vous souhaitez reconstituer par l'intermédiaire de la branche 23 se limitera à 75%.

Conseil : Vivium vous offre maintenant aussi la possibilité d'investir une partie de votre prime en branche 23 dans le cadre d'une PLCI ou d'une police INAMI. Cette option est unique en Belgique. Vous trouverez plus d'informations à ce sujet ici ou auprès de votre courtier.

Bon à savoir

- Bien que vous ne deviez payer que les intérêts dans un premier temps, il est essentiel de savoir qu'un crédit bullet coûte plus cher qu'un crédit hypothécaire traditionnel. En effet, comme il n'est pas question d'amortissements de capital, vous continuez à payer des intérêts sur l'intégralité du capital prêté.

- Vous pouvez combiner un crédit bullet avec un crédit avec amortissement du capital.

- Vous pouvez contracter un crédit bullet à taux fixe ou variable.

- Vous avez déjà constitué une réserve substantielle pour votre pension complémentaire ? Dans ce cas, vous pouvez prélever une avance (sans intérêts) sur cette réserve. Vous devez ainsi emprunter un montant moins important dans le cadre de votre crédit bullet.

Besoin de plus d'informations ?

Demandez toujours des conseils et de l'aide à votre courtier pour optimiser votre situation financière, tant pour votre vie privée que pour votre société.

Vous souhaitez investir dans un projet immobilier, via votre pension complémentaire ?

Vivium vous propose différentes formules sur mesure qui conviennent à votre situation personnelle et répondent à vos attentes. Parlez-en à votre courtier.